Рыночный отчет

Сезон 2021/2022

ТРЕНДЫ И ОСНОВНЫЕ СОБЫТИЯ НА РЫНКЕ КАКАО

- Сезон 2021/2022

Основной урожай 2021/2022 закончился. В Кот-д’Ивуаре в нынешнем основном сезоне приходы в порты на 2.7% хуже, чем годом ранее по данным от 24 апреля 2022 года итого в порты было привезено 1 767 000 тон. Если в начале сезона мы видели отставание до 9% то спустя 7 месяцев мы видим что экспорт какао бобов выровнялся по крайней мере в Кот-д’Ивуаре. В Гане к сожалению неурожай, и мы видим приходы на конец марта на уровне 524 000 тон по сравнению с 791 000 тон годом ранее (минус 34%).

Однако неожиданно то, что Камерун дает прирост 20% к урожаю прошлого года, приходы в порты на конец основного сезона могут достигать 350 000 тон.

Нигерия в ближайшее время присоеденится к LID (это система поддержки какао фермеров в размере 400 долларов-тонна с собранного урожая направленная на развитие сельского хозяйства в Африке и повышения уровня жизни)

Качество какао-бобов приходящих в порты Кот-д’Ивуара оставляет желать лучшего. Мы видим, что все больше и больше какао-бобов не соответствует критериям какао-боба который можно экспортировать по законам и регуляциям Кот-д’Ивуара, во многом из-за этого в конце основного урожая мы увидели снижение количество экспортируемых какао-бобов.

ССС(Министерство кофе и какао в Кот-д’Ивуаре) оставило цену на средний урожай на уровне CFA 825/kg (€1,257.70)

- Переработка и потребление

Потребление и переработка какао-бобов остается на высоком уровне:

Африка GEPEX +5% год к году по первому кварталу или рост около 7 000 тон

ЕС +4.4% год к году, и это рекордный квартальный показатель переработки и рост 16 000 г/г

США -2.77%, но данные предоставили 16 заводов по сравнению с 17 заводами годом ранее. В тоннах на 3 000 меньше г/г

Азия 0 % роста. Но в то же время нет падения.

Итого мы видим общий рост потребления на 20 000 тон. Или около 2% учитывая все данные по мировой переработке за первый квартал.

Так же мы видим падение урожая по предварительным данным на 250 000 тон от приблизительно 5 000 000, что составляет около 5% в годовом исчислении. Эти данные так же подтверждает ICCO (международная организация какао).

Данные касательно США могут быть не до конца правильными ввиду количества отчитавшихся заводов. Так, например компания Hershey сделала продаж шоколадных и конфетных изделий на 2.22 миллиарда долларов США что на 7.2% выше прогноза. И скорректировала прогноз дальнейшего роста в 2022 году до 10-12% относительно первоначальных прогнозов.

- Прочие факторы

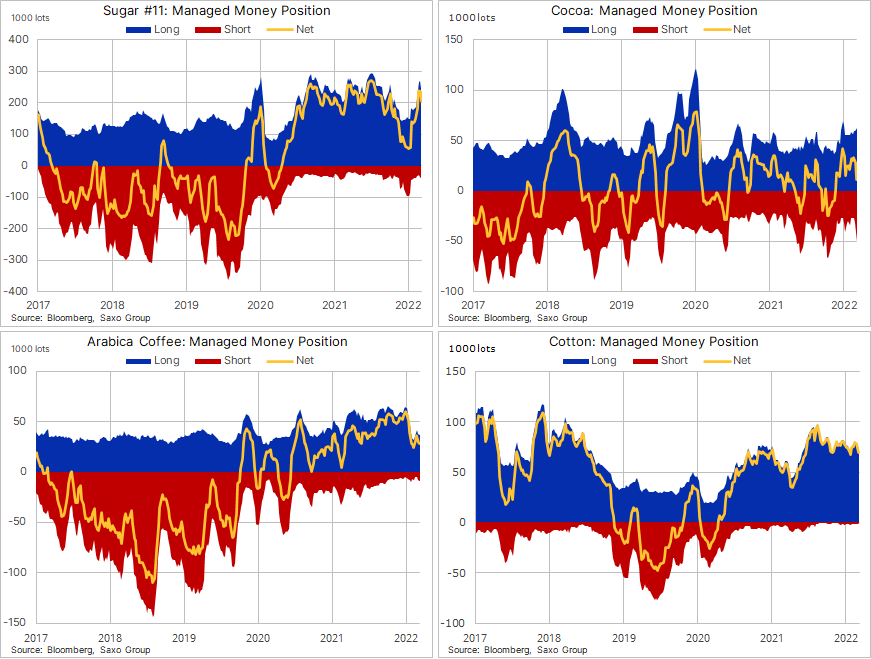

Касательно позиций хедж фондов мы увидели на последней неделе апреля самый сильный отток из длинных позиций (отвечающих за рост цен), за долгую историю наблюдений. Количество закрытых позиций достигло 19 000 лотов(15% от общего числа открытых позиций). Но не стоит воспринимать эту информацию, как сигнал к падению цен. Во многом это связано с техническими продажами майского контракта. Тем более мы не увидели сильного снижения цен в период с 19 по 26 апреля к которому относятся эти данные, наоборот цена на лондонской бирже не изменилась. На Нью Йорке падение составило 3% но так же индекс доллара прибавил 3% за это время, так что можем сказать что цена осталась неизменной.

Инфляция в ЕС и США подобралась к отметке 8% г/г, что в теории вызовет рост цен на какао-бобы и какао-продукты. Мы видим что инфляционная составляющая цен на энергоносители выросла на 40-45%. Учитывая что в производстве какао-продуктов составляющая энергии и прочих расходных материалов составляет до 400 евро-т (из которых большая часть является энергией, будь то газ или электричество). Можем спрогнозировать, что цена на 2022/2023 год будет около 550 евро-т. Что в ценовом эквиваленте вызовет рост ратио(ratio) на какао-продукты. В отношении какао-тертого, скорее всего это будет минимально 5 ратио пунктов , максимально 10 ратио пунктов.

В случае с какао-маслом и какао-порошками, рост цен будет приблизительно на 100 долларов-тонна ввиду инфляционной составляющей.

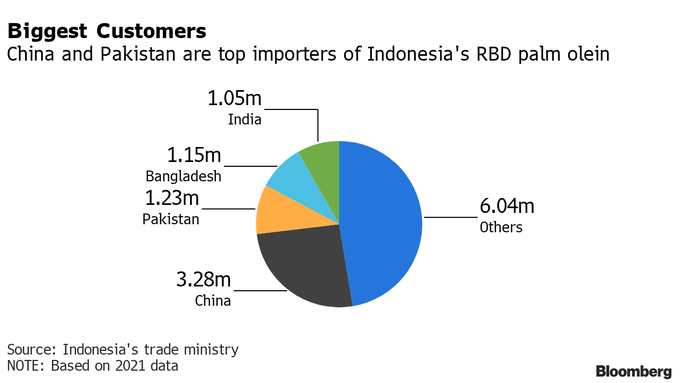

Индонезия запретила экспорт пальмового масла. Это вызовет шок для цен в том числе и на какао-масло, во многом виду того, что подсолнечное масло тоже находится в дефиците ввиду войны на Украине, многие клиенты переключаются на альтернативные масла которые ранее были дороже (к примеру соевое масло выросло в цене за неделю на 12%), в том числе и масло какао будет под ударом. Возможен рост до 10-15% от текущих уровней.

ПОГОДА

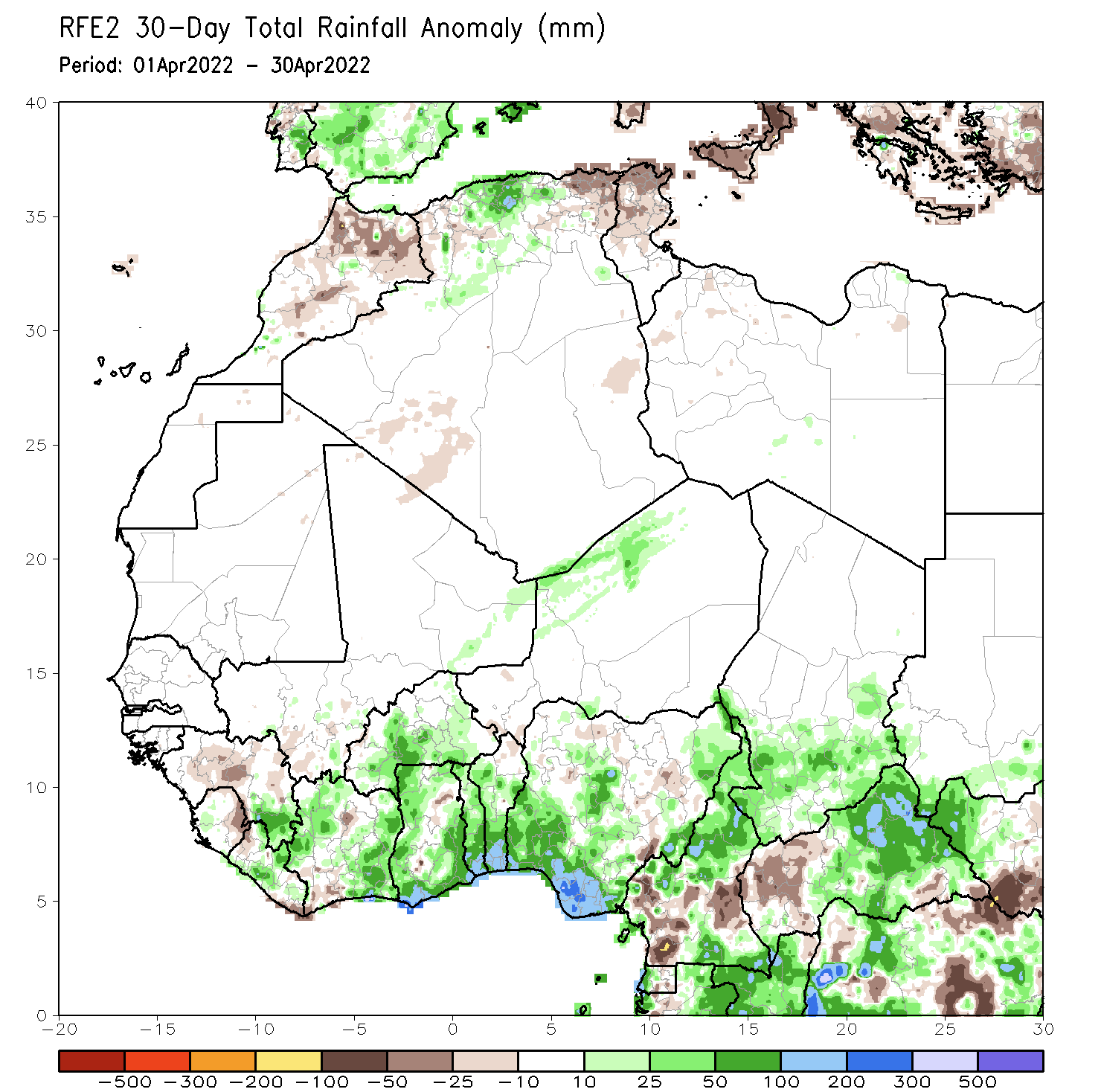

Погодные условия в Западной Африке стали благоприятными за последний месяц для развития основного урожая 2022/2023.

На графике осадков последние 30 дней зеленым цветом показываются избыточные дожди по сравнению с нормой осадков в этом регионе.

ТЕХНИЧЕСКИЙ АНАЛИЗ РЫНКА

С технической точки зрения восходящий тренд рынка продолжается уже довольно долгое время, и на данный момент не видно предпосылок к слому тренда. Учитывая довольно крепкий фундамент с новостной точки зрения и слабую урожайность, мы на среднесрочной перспективе увидим рынок выше текущих уровней. В то же время небольшие снижения цен в краткосрочной перспективе возможны.

Так же мы (на закрытии рынка 29.04) торгуемся выше 50/100/200 дневных средних линий.

Прошлая неделя так же закрылась выше этих значений, это довольно сильный сигнал к тому, что рынок продолжит свой рост. Следующие линии сопротивления будут на уровне 1830 и 1880 фунтов за тонну против торгов по июлю 2022.

В случае если мы закроем неделю торгов ниже 1750 фунтов за тонну по месяцу торгов июль 2022, то мы имеем шанс обновить касание трендовой линии на уровне 1690-1700 фунтов за тонну товара.

Какао-бобы Гана

Поставки 2ой квартал 2022 года

Биржа CN2 (May2022) +530 GBP/mt

Цена FCA Tallinn 2950 USD/mt

Какао-бобы Кот-д’Ивуар

Поставки 2ой квартал 2022 года

Биржа CN2 (May2022) +395 GBP/mt

Цена FCA Tallinn 2780 USD/mt